フクホーのキャッシング審査と即日融資・在籍確認・土日対応

他社で審査落ちしてしまった方から「神」ともよばれているキャッシング・消費者金融のフクホーについてご紹介します。

「大手消費者金融の審査に落ちた」「ブラックだけど諦めきれない」、そのような方でも消費者金融のフクホーなら借りられる可能性があります。

消費者金融のフクホーは自己破産や任意整理などの債務整理中でも比較的に融資を受けやすいと言われていますが、中には「怪しい」「怖い」「闇金じゃないの?」と思っている方もいらっしゃるのではないでしょうか?。

いくらお金が必要だといっても、やはり安全で安心して借入れできる消費者金融でお金を借りたいですよね。

この記事では、消費者金融フクホーの審査と在籍確認、増額や申込方法まで、あらゆる角度から分析していきます。

フクホーは大手じゃないからちょっと不安…という方の為に少し辛口に解説します。

フクホーはどんな消費者金融?

フクホーは大阪を拠点とする消費者金融です。

| 社名 | フクホー株式会社 |

| 創業 | 1967年 |

| 設立 | 1970年 |

| 資本金 | 2,950万円 |

| 事業内容 | 消費者金融業 |

| 本社所在地 | 大阪府大阪市浪速区難波中3丁目9番5号 フクホービル1F |

| 登録番号 | 大阪府知事(04)第12736号 |

| 日本貸金業協会会員 | 第001391号 |

フクホーは創業50年の老舗消費者金融です。

店舗はフクホー難波店だけで、住所からすると本社がそのまま店舗になっています。

事業規模は大手消費者金融と比べると小さいので、フクホーのような消費者金融は街金融(街金)ともよばれています。

まずはこの街金という言葉に良いイメージを持ってないという方も多いのではないでしょうか。

街金とは、街中のオフィスビルに事務所を構えていた貸金業者が多かったために付けられた呼び名の事で、最近では大手消費者金融と区別するために使われることが多いですね。

インターネットの普及により全国対応を開始した街金もありますが、なかには地域密着型で対象地域を限定しているところもあります。

貸金業者の収入源は主に利息です。そのため大手消費者金融と比べて金利は高い傾向にありますが、貸付けをしないことには経営が成り立たないので割と審査が甘いところが多くあります。

フクホーはそんな街金の中でも比較的認知度が高い消費者金融だといえます。

フクホーは闇金(ヤミ金)?

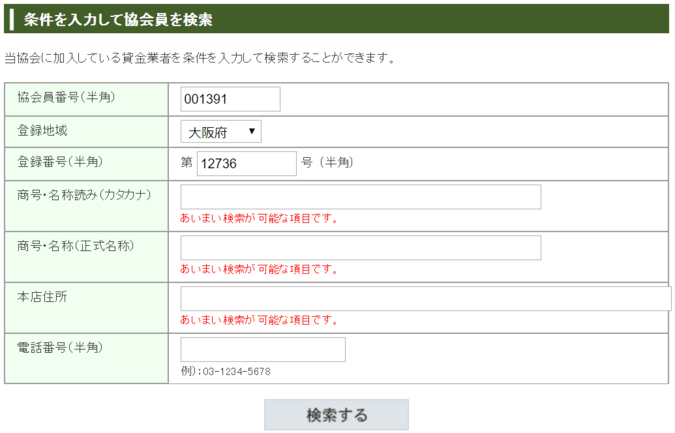

消費者金融のフクホーは、日本貸金業協会に登録されている正規の貸金業者です。

フクホーがヤミ金のような違法業者でないことを確認するために、日本貸金業協会の公式ホームページで協会員検索してみました。

フクホーの登録情報を入力してクリック。

このように、フクホーは正規の消費者金融ですので安心です。

なお、街金融の中にはヤミ金のような違法業者が紛れている場合もあります。大手以外の貸金業者を利用するときは、事前にチェックするようにしましょう。

フクホーのキャッシング・ローン商品概要

消費者金融フクホーの商品スペックです。

| 資金の使い道 | 原則自由 | ||

|---|---|---|---|

| 対象年齢 | 20歳以上 | ||

| 申込条件 | 定期的な収入と返済能力を有する方でフクホーの基準を満たす方 | ||

| 借入限度額 | 5万円〜10万円未満 | 10万円〜100万円未満 | 100万円〜200万円未満 |

| 金利(実質年率) | 7.3%~20.0% | 7.3%~18.0% | 7.3%~15.0% |

| 審査時間 | 最短即日 | ||

| 即日融資 | 最短即日 | ||

| 無利息サービス | なし | ||

| 遅延利率 | 20.0%(実質年率) | ||

| 返済方式 | 元金自由返済方式または元利均等返済方式 | ||

| 毎月返済額 | 4,632円(5万円を12回払いした場合) | ||

| 返済日 | 自由に設定可能 | ||

| 返済期間・返済回数 | 借入日から最長5年以内(2回~60回以内) | ||

| 収入証明書 | 必要 | ||

| 担保・保証人 | 原則不要 | ||

| 保証会社 | フクホー | ||

| 入会金・年会費 | 不要 | ||

| 備考 | ※新規申込みの初回融資額は50万円まで | ||

フクホーの契約は証書貸付です。カードローンじゃないのでカードは発行されません。

証書貸付とは、貸付条件が記載された借用証書(金銭消費貸借契約書)という書類に、必要事項を記入し署名・捺印したうえで契約する方法のことをいいます。

証書貸付けは、借りた金額をいつまでに返すか先に決めて、毎月一定の金額を返済していきます。

カードローンは決められた極度額の範囲内であれば自由に借入・返済ができるので自由度が高いです。簡単にいうと、お金を借りるためには借用書に署名・捺印をする必要があるという程度だと思ってください。

フクホーに申し込みできない方は以下のとおりです。

- 他社の返済が現在延滞中や過去の借入れを放置している

- 自営業主、会社役員、現在仕事していない

- 健康保険証を持っていない

- 20歳未満66歳以上である

- 本人以外からの申込み(他人名義での借入れ)

フクホーの審査

これまで述べてきた通りフクホーは審査が甘いです。

ただし、それは、限度額が10万円未満になる場合のみです。希望額が大きくなるほど審査が慎重に行われることは理解しておいてください。

また、仮審査の回答は申込みが早ければ当日中です。審査通過の合否に関係なく必ず電話がきます。電話連絡では審査の合否に加えて融資可能額までを教えてくれます。

フクホーでは仮審査よりも、必要書類を提出する本審査のほうが慎重に審査されます。あくまで個人的な感想ではありますが、いま借金を多く抱えている方よりも、自己破産や債務整理などをして信用情報はブラックだけど借金はすでに完済したという人のほうが、審査通過率は高いのではないかと思います。

自己破産や債務整理、任意整理をした経験があり、信用情報がブラックな方でも、現在は収入や返済能力が評価されるということです。

逆に借金が多くて手が回らない方は返済能力に疑問符がつくため、審査通過は厳しいのではないかと思います。

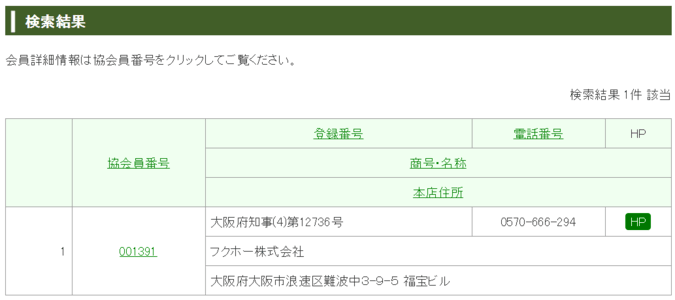

フクホーのお試し融資診断は本格的

お試し診断ができるカードローン会社は多いのですが、ここまで本格的な診断をするところはなかなかありません。

普通は3~4項目を入力するだけのものがほとんどですが、フクホーのお借入れ診断はちょっと他とは違います。入力項目が7つもありかなり本格的です。

簡易診断で転職回数を入力するのはわたくし初めてです。(診断項目はランダムで入力しています)

では、診断してみます。

このように診断されました。あくまで「お試し」の融資診断なので審査には影響しませんが、一度やっておくことをおすすめします。精神的なプレッシャーも少しは楽になるのではないでしょうか。

フクホーのお試し診断をしてみる→「フクホー公式」

フクホーのメリット

フクホーのメリットをご紹介します。

全国各地から申し込みOK

ローカルな消費者金融は未だに来店や電話契約のみのところもありますが、フクホーはインターネット申込みに対応しています。

また、融資対象地域が日本全国なので、来店せずにネットで申し込みができ、かつ全国対応の消費者金融をお探しの方にマッチしています。

他社で審査落ちの方でも柔軟に審査

大手消費者金融と比べて融資に積極的です。

そのため、他社の審査に通らなくて諦めていたけどダメ元で申込みしたら審査に通ったという事例はいくつかあります。

ただし、審査は必ず行われますので、お金を借りられるかどうかはあなたの信用力次第ということは理解しておいてください。

年収に対して他社からの借入れがあまりにも多いと、返済能力がないとみなされて審査には通りません。もしくは希望する金額を借りられません。

契約書類はコンビニで受け取りが可能

インターネットから申込みを行い、仮審査を通過すると契約書類が指定先の送付先に郵送されます。

宛名は「FKサービスセンター」名で消費者金融から自宅に郵便物が送られると家族にバレてしまわないか心配ですよね。

フクホーではこの契約書類を、郵送ではなくセブンイレブンのマルチコピー機で受取が可能です。

手順は以下のとおりです。

- 仮審査の結果連絡の際に8桁の予約番号が伝えられる

- 近くのセブンイレブンのマルチコピー機のメニュー画面で「ネットプリント」を選択

- 8桁の予約番号を入力

- 画面の表示に従い契約書類を出力する

※プリント、コピーの費用は個人負担

※審査結果により、郵送契約となる場合もあります

このような対応をしてくれる消費者金融は珍しいですね。

大手なら自動契約機で手続きができますが、自動契約機を持たない中小規模の消費者金融では、基本的に郵送契約のみの場合が多いでよ。

在籍確認で融通が利く

フクホーでは在籍確認のため、勤務先へ電話をかけます。

一部の消費者金融のように書類による職場確認は行っていません。

ただし、在籍確認で不都合がある場合は相談すれば柔軟な対応をしてくれます。

例えば派遣社員で派遣先に電話があると困る場合は、派遣元への在籍確認に切り替えてくれます。(要相談)

また、口コミでは在籍確認がなかったという事例もいくつかあるので、審査状況によって省略されることもあるようです。

職場への在籍確認でなにかしらの要望がある場合はフクホーに問い合わせてみるといいでしょう。

フクホーのデメリット

フクホーのデメリットもご紹介します。

資金力の差もあるでしょうが、大手と比べると審査がシステム化されておらず融資までに手間がかかるのが最大のネックですね。

読者の方から「メリットよりもデメリットが気になる!」というお言葉を頂戴したので、少し辛口になっています。

大手消費者金融と比べると金利が高い

フクホーの貸付金利は、年7.3%~20.0%です。最低金利は年7.3%ですが、借入金額が5万円〜10万円未満の場合、年20.0%の金利が適用されます。

大手消費者金融の最高金利は、平均すると年18.0%であり、銀行カードローンにいたっては年12.0%~15.0%です。

| カードローン | 金利(年率) | ご利用限度額 | |

|---|---|---|---|

| 消費者金融 | プロミス | 4.5%~17.8% | 1万円~500万円 |

| アコム | 3.0%~18.0% | 1万円~800万円 | |

| SMBCモビット | 3.0%~18.0% | 1万円~800万円 | |

| アイフル | 3.0%~18.0% | 最大800万円 | |

| レイク | 4.5%~18.0% | 1万円~500万円 | |

| 銀行 | 楽天銀行スーパーローン | 年1.9%〜14.5% | 10万円~800万円 |

| みずほ銀行カードローン | 2.0%~14.0% | 10万円~800万円 | |

| 三菱UFJ銀行カードローン「バンクイック」 | 1.4%~14.6% | 10万円~800万円 | |

| 三井住友銀行カードローン | 4.0%~14.5% | 10万円~800万円 | |

| りそな銀行カードローン 「りそなプレミアムカードローン」 | 3.5%~12.475% | 30万円~800万円 | |

| auじぶん銀行カードローン「じぶんローン」 | (1)通常金利:年1.48%~17.5% (2)au限定割 誰でもコース:年1.38%~17.4%* (3)au限定割 借り換えコース:年0.98%~12.5%* (*)au IDをお持ちの方 | (1)通常:10万円~800万円以内 (2)au限定割 誰でもコース:10万円~800万円以内 (3)au限定割 借り換えコース:100万円~800万円以内 ※すべて10万円単位 | |

| 住信SBIネット銀行カードローン | 1.59%~14.79% | 10万円~1,200万円 | |

| オリックス銀行カードローン | 1.7%〜14.8% | 最高800万円 | |

| PayPay銀行カードローン | 2.5%~18.0% | 10万円~1,000万円 | |

他社では借りられなかったという方で本当にお金に困っているのであれば許容できるかもしれませんが、「地元だから」とか「他のところをよく知らない」という場合はおすすめしません。

ただし、最高金利の年20.0%は、利息制限法に基づく金利ですので、違法性はありません。

| 利息制限法 | |

|---|---|

| 10万円未満 | 20.0% |

| 10万円~100万円未満 | 18.0% |

| 100万円以上 | 15.0% |

ちなみに限度額10万円〜100万円未満であれば金利は大手と大差ありません。

初回の融資額は9万9,000円

限度額9万9,999円なら金利20.0%で貸付けできますが、10万円になると利息制限法で定められている上限金利の18.0%で貸付けしないと営業停止処分になってしまいます。

消費者金融としてもなるべく高い金利でお金を貸したいので、希望額が10万円の場合は9万9,000円の設定になることが多いようです。

逆の発想をすれば、ある程度属性が悪くブラックな方でも、審査にもよりますが、10万円未満であれば融資を受けやすいと考えることもできます。

融資までに時間がかかる場合もある

公式ホームページでは最短即日融資を掲げていますが実際には難しいでしょう。

なぜかというと以下のことが挙げられます。

- 仮審査の結果連絡は早くて当日、通常は翌日

- 契約書類を郵送にすると、届くのは最短翌日

- 書類を速達で返送してもフクホーに到着するのは1~2日後

- 契約書類の到着時間によって、融資は早くて当日15時。遅ければ翌営業日

来店契約という方法もありますが、多くの提出用書類を用意しなければならず、それを1日で準備するのは大変です。

提出書類が多い

フクホーでお金を借りるためには本人確認書類だけではなく収入証明書の提出もしなければいけません。

大手消費者金融や銀行カードローンであれば、限度額50万円以下の場合、運転免許証などの本人確認書類だけで契約できますが、フクホーでは借入額にかかわらず収入証明書の提出は必須です。

事前に契約書類をすべて揃えたうえで来店契約すれば、もしかすると即日融資も可能かもしれませんが、突発的な出費で今からすべてを用意するとなると、銀行振込が可能な15時までの契約には間に合いません。

フクホーは特に提出書類が多いことで知られているので、書類の準備に手間がかかります。

返済時には振込手数料が発生

返済方法で銀行振込を選ぶと、返済の度に振込手数料を負担しなければいけません。

カードが発行されないのでATMから返済できませんし、口座振替(自動引き落とし)があると便利なのですがそれもできません。

もしあなたが本当にお金に困っているとするならば、返済時にかかる数百円の手数料すらも勿体ないですよね。

フクホーの借り入れ

フクホーの借入方法は銀行口座への振込キャッシングだけです。

口座はどの金融機関でも構いません。振込人名義は「フクホー株式会社」です。

振込時間のタイムリミットは、銀行営業時間の平日15時までです。

ただし、ネット銀行であれば15時以降の振込融資にも対応しているので詳しい詳細については電話でお問い合わせください。

即日融資は難しいですが、当日中に振込してもらうためにはすべての手続きを、原則平日15時までに完了させてください。

新規の申込みの場合、初回の融資額は最大50万円までです。

元金自由返済方式と元利均等返済方式

フクホーの返済は「元金自由返済方式」または「元利均等返済方式」を選択できます。

これだと、返済期間が長くなるので、フクホーでは利息と元金最低支払額を支払います。借入日から最長5年以内であれば返済期間の縛りはありません。

元利均等返済方式

元利均等返済方式とは、返済額の元金と利息の合計額が、返済開始日から完済日まで均等になる方式のことです。

完済日(返済回数)を最初に決めておき、その回数分を支払うことにより完済します。

早めの完済を目標とするなら「元利均等返済方式」であらかじめ完済日を決めておきましょう。当たり前ですが、返済回数や借入期間が少ない程、利息総額が少なくなります。

フクホーの返済

フクホーの返済方法は以下のとおりです。

- 店舗へ持参

- 郵送(現金書留)

- 銀行振込

近場に住んでいないと店舗で返済するのは難しいですね。

郵送(現金書留)、銀行振込はどちらもお金がかかります。

ちなみに、フクホーの振込先は三井住友銀行の普通預金口座です。

フクホーの審査で必要な書類

フクホーの審査で必要な書類は以下のとおりです。

- 本人確認書類

- 運転免許証

- パスポート等

- 収入証明書

- 直近2ヵ月分の給与明細書

- 源泉徴収票

- 所得証明書等

- そのほかの書類

- 住民票原本(本籍地記載分)

- その他フクホーが必要と認めた書類

※証明書の記載住所と現住所が異なる場合、公共料金の領収書など、現住所が確認できるものを別途用意してください

審査状況によっては、年金手帳もしくは、ねんきん定期便のコピーの提出を求められる場合もあります。

大手消費者金融や銀行カードローンの場合は、限度額50万円程度であれば運転免許証等の本人確認書類いだけで契約できるので、ここまで提出書類が多いと手間に感じてしまいますね。

ただ、提出書類が多い=審査が厳しいではなく、あらゆる角度から融資の可能性を探ってくれているのです。

他社で断られてダメ元で申込みするような方でも、フクホーは独自審査で柔軟に対応してくれます。

フクホーの申し込み

フクホーの申込方法はインターネットだけではありません。

- インターネット申し込み→契約書類はセブンのマルチコピー機

- 来店申し込み

- 電話申し込み24時間

インターネットと電話は24時間お申し込み受け付け中です。

ただし、電話の場合だと審査で必要になる情報を電話越しにやり取りするので、意外に時間がかかりますし、再度確認で何回も電話がかかってくるのも嫌ですよね。

また、来店契約は遠方に住んでいる方は難しいので省略いたします。

インターネット申し込みから契約、融資までの流れ

インターネット申込みから契約までの流れを解説します。

- 申込者:公式サイトへアクセス

- 申込者:申し込みフォームの質問項目をすべて入力

- フクホー:仮審査結果の回答

- フクホー:契約書類を郵送

- 申込者:契約書類すべて記入・捺印してフクホーへ返送

- フクホー:契約書類到着後、本審査

- フクホー:本審査終了後、銀行口座へ振込

※審査の結果は電話(0570-666-294)もしくはメールのどちらかです

フクホーの融資を早めるコツ

契約書類は通常、普通郵便で送られるので手元に届くまで2~3日程度時間がかかります。

メリットでもお伝えしたように、契約書類はセブンイレブンのマルチコピー機で受取ってください。

(注:審査結果により、郵送契約となる場合もあります。)

急いでいる事を担当者に伝えると、契約書は速達で送ってもらえますが、それでも1~2日かかるでしょう。

また、契約書と必要書類を返送する場合は、速達で送ると最優先で処理してくれますよ。

融資までは最短即日、早くて3日、通常5日、遅くて1週間です。

必要書類をいかに早く入手するがポイントになります。

インターネット申込みは24時間可能なので、どちらかといえば書類の準備を優先的に行ってください。

フクホーの増額方法

フクホーで増額したい場合は、公式ホームページの「増額希望のお申込み」から行えます。

増額希望の申込みは、最初の時と同じように申し込みフォームに入力して新たに増額の審査を受けることになります。

通常の申し込みフォームとの違いはお勤め先情報の一部です。変更がある場合はきちんと入力してくださいね。

審査に通らなかった場合は、契約が解消されるわけではなく、審査に通らなかったからといって一括返済を求められることもありません。

フクホーでは3回以上の返済実績を作れば増額審査をしてもらえます。

自分で増額希望申込みすることもできますが、優良顧客には「増額キャンペーン」としてフクホーから打診を受けることもあります。

まずは、返済遅れがないように気をつけながら、着実に実績を作っていってください。

元金自由返済方式

元金自由返済方式とは、決められた返済日に最低でも利息分以上の支払いをすれば、元金については自由に返済できる方式のことをいいます。