横浜銀行カードローンの審査とメリット・デメリット

横浜銀行といえば「横浜銀行カードローン」。

横浜銀行カードローンは、金利が年1.5%~14.6%、借入限度額は10万円~1,000万円まで。銀行ならではのゆとりの限度額が魅力のカードローンです。

横浜銀行に口座を持っていない方でも、カードローンへの申し込みが可能です。

口座を持っていなくても来店不要でWeb完結しますので、誰とも会わずにカードローンを手に入れることができます。(※契約までに口座開設は必要ですが、アプリにてお手続きが可能。)

横浜銀行カードローンは全国対応しておらず、神奈川県、東京都、群馬県(前橋市/高崎市/桐生市)に居住または在勤されている方が融資の対象です。

その代わりに、横浜銀行カードローンは対象エリアにお住まいの方であれば、大手の有名カードローンよりも好条件で利用できるのが特徴です。

この記事では、横浜銀行カードローンの審査の流れやメリット・デメリットを解説します。

横浜銀行カードローンの申し込みを検討している方や、他社のカードローンとの比較をしながら選びたいという方は、ぜひ参考にしてください。

横浜銀行カードローン

横浜銀行カードローンを発行する株式会社横浜銀行は、神奈川県横浜市に本店を置く日本最大の地方銀行であり、地元民からは浜銀(はまぎん)の愛称で親しまれています。

2014年11月に第二地方銀行の東日本銀行との経営統合に合意したことで、総資産額で福岡フィナンシャルグループを上回り、地方銀行グループとして国内最大となりました。

横浜銀行では住宅ローンやマイカーローン、フリーローン等、数多くの商品を取り扱っており、中でも、ひと際力を入れているのがカードローン商品です。

横浜銀行カードローンは、横浜銀行ローンの主力商品であり、資金使途が自由で幅広い年齢層の方に利用いただけるカードローンです。

横浜銀行カードローンの商品スペック

横浜銀行カードローンの商品スペックです。

| 資金の使い道 | 原則自由(事業用資金以外) |

|---|---|

| 対象年齢 | 契約時満20歳以上69歳以下の方 |

| 申込条件 | (1)安定した収入のある方、およびその配偶者 (パート・アルバイトの方も利用可、学生の方は不可、年収には年金を含みます) (2)横浜銀行の営業エリアに居住または在勤されている方 (3)保証会社(SMBCコンシューマーファイナンス株式会社)の保証が受けられる方 |

| 金利 | 年1.5%~14.6%(変動金利型) ※市場の金利動向により月中でも金利変更する場合があります。 |

| 借入限度額 | 10万円~1,000万円(10万円単位) |

| 審査時間 | 最短翌日 |

| 即日融資 | なし |

| 無利息サービス | なし |

| 遅延利率 | 年18.0% |

| 契約期間 | 1年ごとの自動更新 (満70歳以降はあらたな借入れはできません。返済のみの取引となります) |

| 返済方式 | 残高スライドリボルビング方式 |

| 毎月返済額 | 月々2,000円から(借入金額が2千円超10万円以下の場合) |

| 返済日 | 毎月10日(10日が土・日・祝日の場合は翌平日窓口営業日) |

| 収入証明書 | お借入限度額が50万円超の場合は必要 |

| 担保・保証人 | 不要 |

| 保証会社 | SMBCコンシューマーファイナンス株式会社 |

| 入会金・年会費 | 不要 |

横浜銀行カードローンは資金使途が自由で、借入限度額の範囲内であれば繰り返し利用できます。

フリーローン(多目的ローン)も資金使途は原則自由ですが、一度お金を借りると後は返済していくだけになるため、資金が必要になったときはもう一度申し込みを行い、ローンの審査に通らなければいけません。

カードローンは利用可能額が設定され、その金額内で自由に借入や返済ができます。

お金を借りなければ利息は一切発生しないので、まとまった資金が必要な方だけではなく、「急な出費に備えてカードだけ持っておきたい」という方にも利用されています。

また、横浜銀行カードローンはSMBCコンシューマーファイナンス株式会社が保証しますので、担保や保証人は不要です。

保証料は金利の中に含まれているので別途支払う必要はありません。入会金・年会費も無料です。

横浜銀行カードローンに申し込みできる人

横浜銀行カードローンに申し込みできる人は、安定した収入のある契約時満20歳以上69歳以下の方(およびその配偶者)で、横浜銀行の以下の地域に居住または勤務されている方です。

| 都道府県 | 地域 | ||

|---|---|---|---|

| 神奈川県内 | 全地域 | ||

| 東京都内 | 全地域 | ||

| 群馬県 | 前橋市 | 高崎市 | 桐生市 |

横浜銀行カードローンは以下の方が利用いただけます。

- 正社員

- 自営業

- 派遣社員・嘱託社員など

- パート・アルバイト

- 専業主婦

- 年金受給者

満20歳以上の学生は、アルバイトなどで毎月安定した収入があったとしても横浜銀行カードローンへは申し込みできません。

横浜銀行カードローンのメリット

横浜銀行カードローンのメリットをご紹介します。

来店不要のWeb完結申込み

横浜銀行カードローンは、横浜銀行の口座を持っていなくても、申し込みから契約まですべてWebで完結します。

来店不要でカードローンの申し込みができ、面倒な郵送物やFAXなしで契約が完了するため、忙しい人でも安心です。

なお、契約までに横浜銀行の口座を開設しなければいけませんが、公式アプリで簡単に口座を開設することができます。

返済額は月々2,000円から

まとまった資金が必要という訳ではなく、使い道が生活費やもしもの時のための保険としての利用程度であれば、定例返済額は借入残高2,000円超10万円以下ならたったの2,000円。10万円超20万円以下でも4,000円です。

月々の返済負担が軽いうえ、定例返済額以上であれば追加で返済できます。

着実に返済しつつ、資金に余裕ができれば一括返済も可能。そしてまた、お金が必要になったときにいつでも利用できます。

横浜銀行カードローンのデメリット

横浜銀行カードローンにもデメリットがあります。

利用対象地域が限定されている

横浜銀行の口座を持っていても、横浜銀行の営業エリアに居住、または勤務されていない方は申し込みできません。

なかには「せっかく口座持っているのに借りられないの?」と思っている方も多くいらっしゃるかもしれません。

逆にカードローンの契約をした後に営業エリア外に引っ越しや転勤をした場合は、そのまま引き続き利用できるので安心してください。

横浜銀行の口座が必要

横浜銀行カードローンは、横浜銀行に普通預金口座を持っていない方でも申し込みできますが、口座の開設が必要です。

横浜銀行に口座をお持ちでない方は、審査後~契約までの間に口座を開設しなければいけません。口座開設は店頭もしくは、横浜銀行口座開設アプリより行えます。

しかし、あらたに口座を開設するのは面倒ですし、これ以上使わない口座を増やしたくないという方もいらっしゃるのでははないでしょうか。

三井住友銀行カードローン、三菱UFJ銀行カードローンは口座開設をする必要はありません。ほかにも楽天銀行スーパーローン、イオン銀行カードローン、auじぶん銀行カードローン、オリックス銀行カードローンは口座開設が不要です。

ローンカードが届くまでに約1週間かかる

契約完了後、キャッシング専用のローンカードが手元に届くまでは約1週間かかります。

横浜銀行には自動契約機が設置されていないので、契約後すぐにカードを受取りたいという方にとっては少々不便かもしれません。ローンカードは郵送での受取のみです。

横浜銀行カードローンを他社と比較

横浜銀行カードローンの金利と借入限度額を、他社のカードローンと比較してみました。

| カードローン | 金利(年率) | ご利用限度額 | |

|---|---|---|---|

| 銀行 | 横浜銀行カードローン | 1.5%~14.6% | 10万円~1,000万円 |

| 千葉銀行カードローン | 1.4%~14.8% | 10万円~800万円 | |

| スルガ銀行カードローン「リザードプラン」 | 3.9%~14.9% | 10万円~800万円 | |

| 静岡銀行カードローン「セレカ」 | 4.0%~14.5% | 10万円~500万円 | |

| 楽天銀行スーパーローン | 年1.9%〜14.5% | 10万円~800万円 | |

| みずほ銀行カードローン | 2.0%~14.0% | 10万円~800万円 | |

| 三菱UFJ銀行カードローン「バンクイック」 | 1.4%~14.6% | 10万円~800万円 | |

| 三井住友銀行カードローン | 4.0%~14.5% | 10万円~800万円 | |

| りそな銀行カードローン 「りそなプレミアムカードローン」 | 3.5%~12.475% | 30万円~800万円 | |

| auじぶん銀行カードローン「じぶんローン」 | 通常:1.48%〜17.5% <au限定割> 誰でもコース:1.38%〜17.4% 借り換えコース:0.98%〜12.5% | 通常:10万円~800万円 <au限定割> 誰でもコース:10万円~800万円 借り換えコース:100万円〜800万円 | |

| 住信SBIネット銀行カードローン | 1.59%~14.79% | 10万円~1,200万円 | |

| オリックス銀行カードローン | 1.7%〜14.8% | 最高800万円 | |

| PayPay銀行カードローン | 2.5%~18.0% | 10万円~1,000万円 | |

| ソニー銀行カードローン | 2.5%~13.8% | 10万円~800万円 | |

| イオン銀行カードローン | 3.8%~13.8% | 10万円〜800万円 | |

| セブン銀行カードローン | 14.0%~15.0% | 10万円〜100万円 | |

| 消費者金融 | プロミス | 年2.5%〜18.0% | 1万円〜800万円まで |

| アコム | 年2.4%〜17.9% | 1万円~800万円 | |

| SMBCモビット | 3.0%~18.0% | 1万円~800万円 | |

| アイフル | 3.0%~18.0% | 最大800万円 | |

| レイク | 4.5%~18.0% | 1万円~500万円 | |

横浜銀行カードローンの貸付金利は、銀行ならではの金利水準であることから、大手の三井住友銀行カードローンや三菱UFJ銀行カードローン「バンクイック」と比べても遜色ないことがわかります。

ただし、借入限度額が100万円以下の場合には、最高金利が適用されることがほとんどです。

カードローンを金利で選びたいときには、最高金利を基準に選ぶとよいでしょう。

横浜銀行カードローンの審査

横浜銀行カードローンの審査はどれくらい厳しいのでしょうか?

銀行カードローンを申し込みする人なら誰でも感じる不安ではないでしょうか。

特に横浜銀行は地方銀行では総資産で福岡FGに続く全国第2位の大手地方銀行であり、比較的に融資額の小さいカードローンの審査とはいえ厳しいと思うのも無理はありません。

しかもカードローンがどのように審査されるのか、その基準も公開されていないので、すべて申込者が公式サイトやネットで得られる情報から対策して審査に臨むしかありません。

この章では、横浜銀行カードローンを借りられるのはどんな人か、そして審査へのリスクを減らす方法について解説します。

横浜銀行カードローンを借りられるのはどんな人?

カードローンを申し込みで最初にチェックしなければならないのが公式サイトの申込条件です。

横浜銀行カードローンの申込条件に自身の属性が合うかどうかチェックしなければならないし、もし足らないところがあれば補強する必要があるからです。

また、場合によっては申し込みを断念するとか、属性評価が上がるまで待ってから申し込むほうがいい場合もあります。いずれにしても申込条件をきちんと確認することが、横浜銀行カードローンの審査を受ける第一歩です。

以下では、申込条件に沿ってどのような人が横浜銀行カードローンを借りられるのか解説していきます。

以下条件をすべて満たす方。

1.ご契約時満20歳以上69歳以下の方

2.安定した収入のある方、およびその配偶者

(パート・アルバイトの方も可。学生の方は不可。年収には年金を含みます)

3.次の地域に居住またはお勤めの方

・神奈川県内全地域

・東京都内全地域

・群馬県内の以下の市

・前橋市、高崎市、桐生市

4.保証会社(SMBCコンシューマーファイナンス株式会社)の保証が受けられる方

5.横浜銀行ならびにSMBCコンシューマーファイナンス株式会社の個人情報の取り扱いに同意される方

横浜銀行カードローン商品概要|横浜銀行

契約時の年齢が満20歳以上69歳以下

契約時に横浜銀行カードローンの申込年齢を満たしていれば借りられます。

ただし、横浜銀行カードローンは未成年や満70歳以上の方は申し込みができないですし、契約中でも満70歳になれば更新ができなくなり、その時点で借入残高があれば返済専用となるので注意してください。

安定した収入のある方

横浜銀行カードローンを借りられるのは、継続かつ安定した収入がある方です。

横浜銀行の公式サイトには「パート・アルバイトの方も可、学生は不可、年収には年金を含みます」という但し書きがあるので、パート・アルバイトなどの非正規雇用者だけでなく、収入が年金のみの年金受給者も横浜銀行カードローンへの申し込みが可能です。

また、横浜銀行カードローンは「安定した収入のある方」の配偶者も借り入れの対象となっています。収入の有無に関係なく申し込みできるようになっています。

配偶者について、筆者が横浜銀行に確認してみたところ、「安定した収入のある方」の配偶者が無収入の専業主婦(主夫)でも単独で申込可能。ただし、安定した収入のあるパートナーの信用力や返済能力を考慮して判定されるそうです。

横浜銀行が指定する地域に居住または勤務している

横浜銀行は地方銀行なので、カードローンの申込みできる方を本支店のある地域で制限しています。

利用可能な地域は下記の範囲です。

- 神奈川県内全地域

- 東京都内全地域

- 群馬県のうち以下の3市…前橋市、高崎市、桐生市

カードローンを申込みできる人を自行の営業地域でしばっているのは地方銀行の特色です。

現在、インターネット支店を開設して全国展開している地方銀行も数行ありますが、横浜銀行を含むほとんどの地銀はこのような営業態勢を取っています。

保証会社の保証を受けられる

銀行カードローンの場合、カードローンの契約と保証会社の保証が必ずセットになっているので、その保証会社の保証が得られれば借りられます。

横浜銀行カードローンの保証会社は、消費者金融のプロミスで有名なSMBCコンシューマーファイナンス(株)です。

SMBCコンシューマーファイナンスは、消費者金融としての与信・審査ノウハウがとにかく豊富です。

保証会社は、保証業務のほかにも審査業務も担当しているので、銀行カードローンといっても、保証会社の審査基準やノウハウが色濃く反映されています。

なお、銀行カードローンのなかには保証会社が2社ある銀行もありますが、横浜銀行カードローンはSMBCコンシューマーファイナンスの1社だけです。

その他の重要な審査基準

これまではカードローンの申込条件をもとにして、横浜銀行カードローンを借りられる人を解説してきましたが、次はそれ以外の重要な審査基準、2点について詳しく解説します。

これらの審査基準をきちんと満たすことで横浜銀行カードローンが借りられます。

在籍確認

在籍確認とは、カードローン会社が申込者の勤務先に電話をかけて、本人が働いている事実を確認する手続きです。

勤務先への在籍確認は、カードローンの審査では絶対に欠かせない手続きとなっています。

在籍確認が完了しない限りは、横浜銀行カードローンを契約できません。また、電話をかけるタイミングとしては本審査の最終段階になることが一番多いです。

横浜銀行カードローンの場合、申込者のプライバシーを考えて基本は担当者の個人名で電話をかけますが、希望に応じて銀行名でかけることもできます。

これらの相談は横浜銀行カードローンプラザで受け付けているので、申込後すぐに電話をかけて相談してください。

安定した収入を持つパートナーの配偶者(専業主婦)が横浜銀行カードローンを申し込みした場合、在籍確認の電話があるかどうかを筆者が横浜銀行に直接電話して確認してみました。

答えは専業主婦が申込みした場合は、「在籍確認の電話はありません」ということでした。ただし、「安定した収入を持つ」パートナー本人が、カードローンを申込みして審査を受ける場合は、在籍確認の電話はありますので混同しないようにしてください。

個人信用情報

信用情報チェックは在籍確認と合わせて横浜銀行カードローンの審査で最も重要な審査項目です。

具体的には、横浜銀行とカードローンの保証会社が加盟している信用情報機関に申込者の信用情報を問い合わせ、信用に問題がないかチェックしています。

信用情報を照会したときに、債務整理や代位弁済などのいわゆる金融事故情報とよばれるネガティブな情報が登録されていると、横浜銀行カードローンの審査に落ちる可能性が高くなります。

また、信用情報とは別に申込者の犯罪履歴などに関する調査がありますが、この調査ではカードローンの申込日より最低2日、最長で2週間ほど時間がかかります。

そのため、うまくいけば申し込みして審査結果を得るまで最短で2日、申込日の翌日には横浜銀行カードローンが借りられて利用できます。

ただし、これは横浜銀行ですでに口座がありWeb完結で申込みした場合に限ります。

横浜銀行カードローンの審査へのリスクを減らす方法

横浜銀行カードローンの審査を通過するには、決められた審査基準を満たすことは当然ですが、それ以外にも審査へのリスクを減らす方法がいくつかあります。

以下でその方法について紹介します。

利用限度額を50万円以下で申し込み

横浜銀行カードローンの場合、申込条件で収入に関して「安定した収入のある方」となっているように金額による指定がありません。

つまり、ここでのカードローンの審査ポイントは「収入と返済のバランス」にあるのであり、収入の大きさによるものではないのです。

そのため、たとえ収入が低くても、返済とのバランスが取れた限度額なら審査に通ってカードローンが借りられる可能性があります。

また、横浜銀行カードローンでは、希望融資額が50万円を超えると収入証明書類の提出が必要となり、審査もより厳しくなりますので、これを逆手に取ることで審査落ちのリスクを減らすことができます。

すなわち、「収入と返済のバランス」を考慮に入れて、限度額を50万円以下でできるだけ低くして申込みすれば、銀行での貸けリスクも下がり、審査で通過する可能性が上がります。

年収の3分の1以内を目安に申し込みする

銀行各行でカードローンを巡る自主規制の波はどんどん強まっています。

銀行においてカードローンの希望限度額が50万円を超えたら収入証明書を出すようになったのもその流れにそった手続きです。

消費者金融では、総量規制によりすでに年収の3分の1を超える貸付ができなくなっていますが、これもまた、銀行カードローンの自主規制にじわじわと浸透しています。

そのため、横浜銀行カードローンの申し込みにおいても希望限度額で収入の3分の1以内を目安に申し込みすれば、他の審査項目で特に問題がなければ審査に通る可能性が上がるでしょう。

他社カードローンの申込状況に気をつける

申込者の中には横浜銀行カードローンを申込みするタイミングで審査に落ちたときの保険の意味で、他社も同時申込みしている人もいるかもしれません。

しかし、これはあまりよい方法とはいえないのでできる限りやめておきましょう。

他社と短期間の間に複数同時申込みすることは、カードローン各社が最も嫌う行為のひとつであり、それが理由で審査落ちするケースはたくさんあります。

カードローンの申し込みに関する情報は、信用情報機関に6ヵ月間は登録される決まりですので、申込期間を6ヵ月以上空けることで審査に落ちるリスクを軽減できます。

カードローンは適度に間隔を空けてから申し込みしましょう。

他社の借入件数・借入残高を減らしてから申し込む

他社借入の件数や借入残高を減らしてから申し込みすることも、横浜銀行カードローンの審査へのリスクを減らすうえでは有効です。

特に他社の借入件数を少なくする方が審査には効果的なので、未利用のカードローン枠があれば横浜銀行カードローンを申し込みする前に解約しておいてください。

また、あまり使っていないカードローンの利用枠があるなら、ひとつにまとめてあとは解約しておくのもいいでしょう。もちろんカードローンの申込前に他の個人ローンの利用残高を随時返済や一括返済で減らしておけばさらに効果的です。

横浜銀行との取引実績を作っておく

横浜銀行カードローンに申し込みする前に、すでに横浜銀行の口座を開設していて、利用実績もある程度あるのであれば、それをベースにさらに取引を活性化しておくのも審査では有効な手段です。

地方銀行の特徴として、自行の取引先に対してはより優遇してくれる傾向が強いので、これをカードローンの審査を通るためのテクニックとしても応用できます。

断定はできませんが、少なくとも取引のまったくない人よりも、自行に取引のある人を有利に扱うのは銀行の基本姿勢です。

申し込みでは絶対に嘘をつかない

自分の信用維持のため、横浜銀行カードローンの申し込みでは絶対に嘘はつかないようにしましょう。

例えば嘘をつきやすい項目としては収入や勤務先、勤続年数などがあります。ひどいケースだと、勤めてもいないのにアリバイ会社を使って嘘の勤務先を申告したり、虚偽の収入証明書を出したりする人がいます。これなどはまさに嘘を超えた犯罪なので絶対やってはいけません。

横浜銀行カードローンの申し込みではきちんと事実を申告して、けっして嘘だけはつかないようにしましょう。

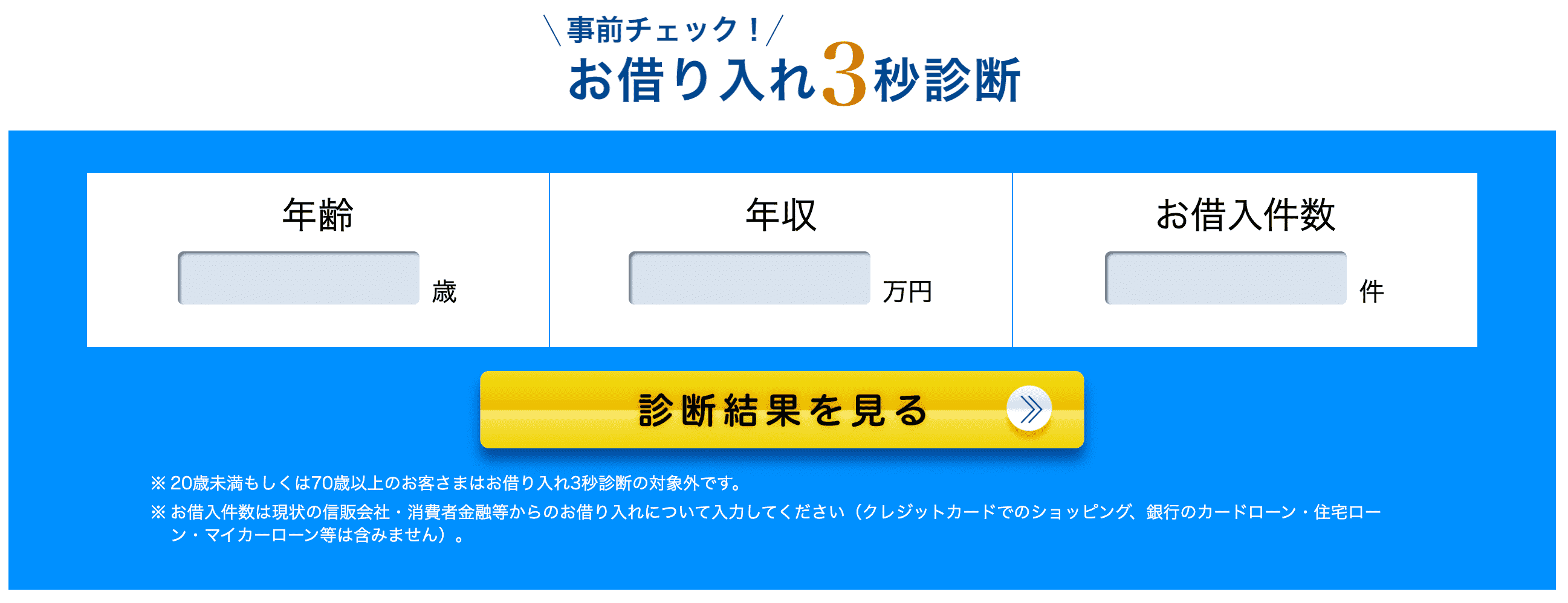

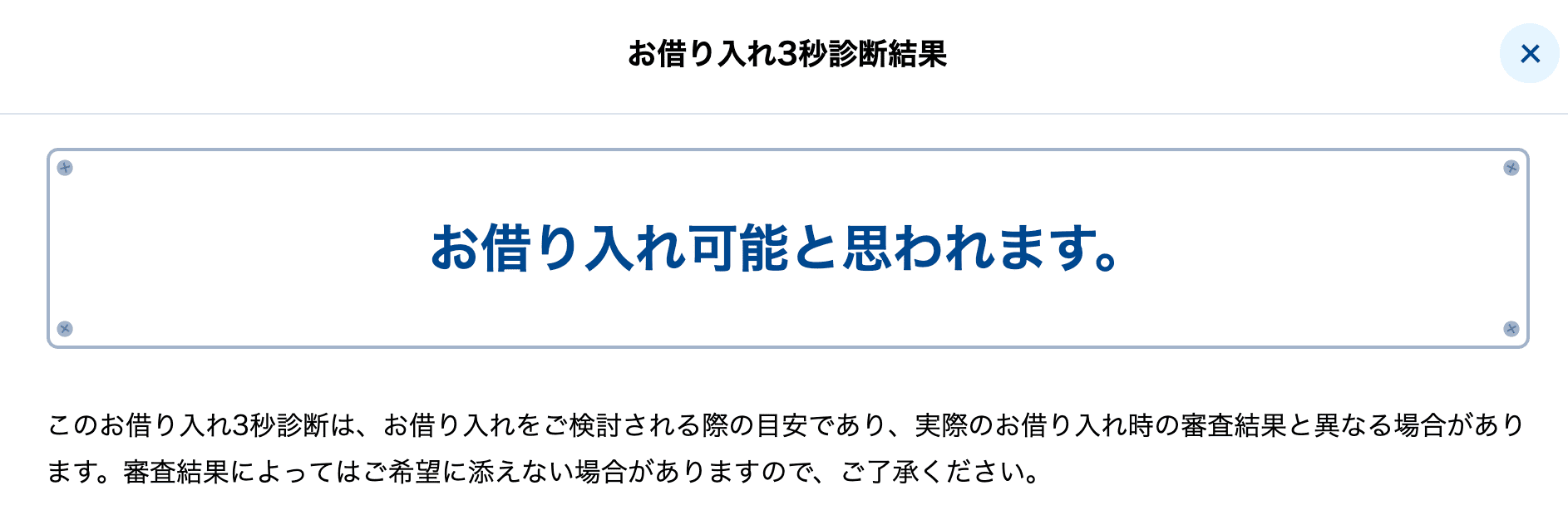

「お借り入れ3秒診断」で審査対策

横浜銀行カードローンの審査に通るか不安な方は、横浜銀行のWebサイト内にある「お借り入れ3秒診断」をやってみてはいかがでしょうか。

「お借り入れ3秒診断」は年齢、年収、借入件数、借入金額を入力するだけで横浜銀行カードローンを借りられるか診断してくれる便利なツールです。

あくまでも簡易的な診断であるため横浜銀行カードローンの審査通過を保証するものではありませんが、他社からの借り入れがある方やカードローンがはじめての方は申込前にやってみることをオススメします。

試しに横浜銀行カードローン公式サイトで「お借り入れ3秒診断」してみたので参考にしてください。

横浜銀行カードローンの金利と限度額

横浜銀行カードローンは借入限度額に応じた金利が設定されます。

| 借入限度額 | 金利(保証料を含む) |

|---|---|

| 100万円以下 | 年14.6% |

| 100万円超200万円以下 | 年11.8% |

| 200万円超300万円以下 | 年8.8% |

| 300万円超400万円以下 | 年6.8% |

| 400万円超500万円以下 | 年4.8% |

| 500万円超600万円以下 | 年4.5% |

| 600万円超700万円以下 | 年4.0% |

| 700万円超800万円以下 | 年3.5% |

| 800万円超900万円以下 | 年3.0% |

| 900万円超1,000万円未満 | 年2.5% |

| 1,000万円 | 年1.5% |

※金利は変動金利です。金融情勢などにより随時見直しされます。

借入限度額の範囲内であれば、いつでも繰り返し利用することできます。枠内であれば、たとえ1万円しか借りなかったとしても年8.8%の金利でお金を借りられます。

そのため、金利を低くしたいがために希望額を多めに申告する方もいますが、収入や返済能力に見合わないお金を借りることはできませんので注意してください。

横浜銀行カードローンの借り入れ

横浜銀行カードローンの借入方法です。

- <はまぎん>マイダイレクト(インターネットバンキング)

- 横浜銀行ATM

- 提携ATM

カードローン専用のローンカードが届くのは約1週間です。

利用できるATM

横浜銀行ATMの利用時間と利用手数料です。

利用手数料はどの時間帯でも無料です。

| 借入/返済 | 曜日 | 取引時間 | 手数料 |

|---|---|---|---|

| 借入 | 平日 | 0時~8時45分 | 無料 |

| 8時45分~18時 | |||

| 18時~24時 | |||

| 土日祝 | 終日 | ||

| 返済 | 平日 | 終日 | |

| 土日祝 | 終日 | 取り扱いできません |

横浜銀行カードローンはコンビニATM、ゆうちょ銀行ATM、イオン銀行ATMで利用できます。

ゆうちょ銀行ATM以外は手数料無料です。

- セブン銀行ATM

- E-net

- ローソン銀行ATM

- イオン銀行ATM

- ゆうちょ銀行ATM

※イオン銀行ATMでは、返済できません。

増額

横浜銀行の借入限度額を増額する場合は、インターネットでの申し込みはできませんが、電話・郵送・FAXから申し込みが可能です。

電話での増額は横浜銀行カードローン受付センターで受付しています。

<横浜銀行カードローン受付センター>

電話番号:0120-458-014

受付時間:平日9:00~20:00(土日祝9:00~17:00)

※12/31〜1/3は休業

郵送・FAXから増額申込みする場合は、横浜銀行ATMコーナーに置いてあるリーフレットを利用してください。

なお、増額するには所定の審査を受けなくてはいけません。

横浜銀行カードローンプラザに契約書が到着すればすぐに増額審査が行われ、翌平日窓口営業日以降に増額されます。

横浜銀行カードローンの返済

横浜銀行カードローンの返済方法です。

- 口座引き落とし

- <はまぎん>マイダイレクト(インターネットバンキング)

- 横浜銀行ATM

- 提携ATM

定例返済(毎月の返済)は口座引き落としのみで、定例返済日は毎月10日(10日が土日祝日の場合は翌平日窓口営業日)です。

口座引き落としなら、定例返済日に預金口座から自動的に返済額が引落しされるので、返済の都度ATMまで行く必要はありません。

一部返済と全額返済

定例返済は口座引き落としですが、「はまぎん」マイダイレクトやATMから一部返済や全額返済も可能です。

一部返済は、インターネットバンキングやATMから任意の金額を返済する方法のことで、随時返済した金額についてはすべて元本に充てられます。ただし、一部返済した場合でも必ず口座引き落としがあるので注意しましょう。

また、お金に余裕が出来たら一括で元金と利息を全額返済もできます。

利息の支払い総額を少なくしたいという方は、定例返済とは別に一部返済をして着実に元本を減らしていき、まとまった資金が手に入ったところで一括全額返済するのがポイントです。

毎月の返済額

横浜銀行カードローンの定例返済額の一覧表です。

| 前月の定例返済後の借入残高 | 定例返済額 |

|---|---|

| 2千円以下 | 前月の定例返済後の借入残高2千円を上限として前日までの利息を含む |

| 2千円超10万円以下 | 2,000円 |

| 10万円超20万円以下 | 4,000円 |

| 20万円超30万円以下 | 6,000円 |

| 30万円超40万円以下 | 8,000円 |

| 40万円超50万円以下 | 1万円 |

| 50万円超100万円以下 | 1万5,000円 |

| 100万円超150万円以下 | 2万円 |

| 150万円超200万円以下 | 2万5,000円 |

| 200万円超250万円以下 | 3万円 |

| 250万円超300万円以下 | 3万5,000円 |

| 300万円超350万円以下 | 4万円 |

| 350万円超400万円以下 | 4万5,000円 |

| 400万円超450万円以下 | 5万円 |

| 450万円超500万円以下 | 5万5,000円 |

| 500万円超600万円以下 | 6万円 |

| 600万円超700万円以下 | 6万5,000円 |

| 700万円超800万円以下 | 7万円 |

| 800万円超900万円以下 | 7万5,000円 |

| 900万円超1,000万円以下 | 8万円 |

| 1,000万円超 | 8万5,000円 |

借入残高10万円以下だと毎月の返済額が2,000円でお財布に優しいのはいいのですが、これだと借入期間が長期化してしまい4年以上も返済し続けなければいけません。

そのため、利息を抑えるためには随時返済をして返済期間を短縮しましょう。

横浜銀行カードローンの必要書類

横浜銀行カードローンの契約ではまず本人確認書類が必要で、アップロード・郵送もしくはFAXでの提出となります。

本人確認書類は現在有効で氏名・住所・生年月日が記載されている以下のいずれかを用意してください。

- 本人確認書類(【 】内は郵送時にコピーする箇所)

- 運転免許証〈表面・裏面の両面〉

- マイナンバーカード(個人番号カード)【表面のみ】

- 在留カード(永住権の記載があるもの)・特別永住者証明書

- パスポート(住所記入欄があるもの)【顔写真および住所記載のページ】

- パスポート(住所記入欄がないもの)【顔写真ページ】+住民票または公共料金等の領収書の写し(※1)

- 各種資格確認書+住民票または公共料金等の領収書の写し(※1)

※1.現住所の記載があるもの

希望限度額が50万円超になる場合は、現在の収入を確認できる収入証明書も必要です。

- 収入証明書類(【 】内は郵送時にコピーする箇所)

- 源泉徴収票【勤務先の会社名の記載のあるもの】

- 納税証明書【税務署の発行印があるもの】

- 確定申告書【税務署の受付印があるもの】

- 住民税決定通知書【市区町村長の発行印があるもの】

横浜銀行カードローンの申し込み

横浜銀行カードローンの申込方法をご紹介します。横浜銀行の窓口では、横浜銀行カードローンの申し込みは受け付けていません。その為、パソコンやスマホから申し込みを行ってください。

申込手順は以下のとおりです。

- 横浜銀行公式サイトへアクセス

- 申し込み

- 審査結果の連絡(電話またはメール)

- 契約手続き

- 振込融資(お急ぎの場合)

- カード発行→郵送(約1週間)

- ATMで借り入れ

指定の返済用普通預金口座への振込により契約日当日の利用が可能です。ただし、受付時間によっては契約日当日のご利用ができない場合があります。

勤務先への在籍確認

横浜銀行カードローンは、審査の段階で勤務先への在籍確認が行われます。

勤務先への在籍確認は、横浜銀行カードローンの審査担当者の個人名で電話をかけてくれますが、「職場に個人名での電話は不自然だ」という方は、横浜銀行名での電話連絡も可能です。

横浜銀行カードローンの在籍確認は、プライバシーには十分に配慮されていますので、第三者にカードローンの利用に関する情報が漏れることはありません。プライバシーを厳守して電話をかけてくれますので安心です。

在籍確認は審査の段階で行われますので、職場への電話があるとマズいという方や、普段電話がかからないから不自然に思われそうという方は、申込後すぐに横浜銀行のカードローンプラザに電話で相談してみてください。

<横浜銀行カードローンプラザ>

電話番号:0120-458-014(ヨコハマイーヨ)

受付時間:平日9:00~20:00(土日・祝9:00~17:00)

自宅への郵送物

横浜銀行カードローンの郵送物は、キャッシング専用のローンカードが簡易書留郵便にて自宅あてに届きます。カードローンの契約後、約1週間程度で届きます。

横浜銀行から郵送物が届いたとしても、口座をお持ちの方であれば銀行から案内が送られてくるのは普通によくある事なので怪しまれる心配はありません。もちろん封筒に商品名は載っていないのでご安心を。

口座を持っていないという方でも地元の銀行からの郵送物なので、特に怪しまれることはないはずです。北海道や九州等の地方銀行からの郵送物であれば明らかに不自然ですが…。

取引明細表も届け先住所に郵送されますが、<はまぎん>マイダイレクト(インターネットバンキング)を利用し、取引明細表等を電子交付(Web明細)に切り替えれば郵送はされません。

<はまぎん>マイダイレクトは別途利用登録する必要がありますが、カードローン口座をサービス利用口座に登録することで、インターネット上で借入や返済ができる便利なサービスです。

なお、横浜銀行の口座を持っていない方は約2~3週間後にキャッシュカードが届きます。