au PAY スマートローンの返済方法にはどんな返し方がある?

au PAY スマートローンの返済方法は、パソコン・スマートフォンから簡単な手続きで返済が可能です。 そうなると、その返済方法(返し方)や返済金額など、返済に関する内容をより知りたくなってきますよね。 au PAY スマートローンは返し方の ...

au PAY スマートローンの審査の流れと審査基準

2019年4月23日、個人向けローン市場に新しくリリースされたKDDIフィナンシャルサービス(株)のau PAY スマートローン。 そのau PAY スマートローンの審査について、皆さんはどんな疑問を持たれていますか? au PAY スマー ...

au PAY スマートローンのメリット・デメリット

au PAY スマートローンは、auブランドで有名な通信会社大手KDDIのグループ企業で消費者金融のKDDIフィナンシャルサービス(株)から新しくリリースされた個人向けキャッシング専用のローンです。 au PAY スマートローンとは一体どん ...

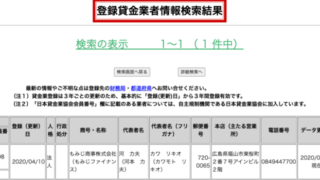

もみじファイナンス(キャッシング)の口コミ・評判と審査

もみじファイナンスは、広島県福山市東桜町にある消費者金融です。 もみじ商事株式会社が運営しており、店舗も広島県福山市にある本社のみということから、地域住民の方々を資金面からサポートしてくれる消費者金融です。 昔ながらの消費者金融ですが、イン ...

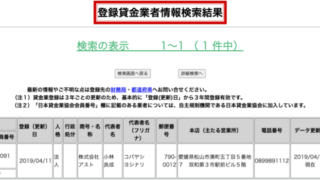

消費者金融アスト(キャッシング)の口コミ・評判と審査

愛媛県松山市に本店を構えるアストは、株式会社アストが運営する消費者金融です。 消費者金融のアストは、大手のアコムやプロミスほどの知名度はありませんが、本店のある愛媛県を含めて中四国から九州まで全11店舗もありますので、アストという社名を聞い ...

消費者金融いつも(キャッシング)の口コミ・評判と審査

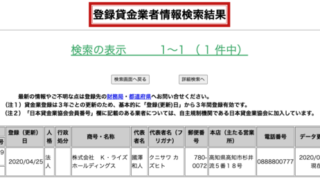

株式会社K・ライズホールディングスが運営する消費者金融の「いつも(itsumo)」は、高知県にある消費者金融です。「まるまる、さんかく、しかく」のCMでもお馴染みですよね。 地方の貸金業者にしては珍しく、初めて契約される方を対象にした最大6 ...

消費者金融アルク(キャッシング)の口コミ・評判と審査

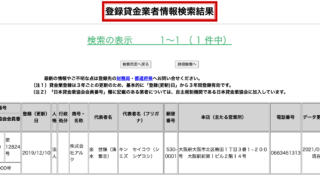

2007年設立の株式会社アルクは、大阪市北区梅田に拠点を置く消費者金融です。 消費者金融アルクでは使い道が自由で最大50万円まで融資可能なフリーローンや、目的別に「家電ローン」「教育ローン」「リフォームローン」「医療ローン」「事業資金ローン ...

ライオンズリース(キャッシング)の口コミ・評判と審査

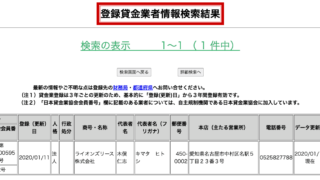

ライオンズリースは愛知県名古屋市に本店を置く消費者金融です。創業35年以上の実績を誇る老舗の消費者金融として、規模を広げすぎず、地域の「ひと」を応援することをモットーに活動しています。 地域に根ざした消費者金融とはいえ、全国からのインターネ ...

北陸商事株式会社(キャッシング)の口コミ・評判と審査

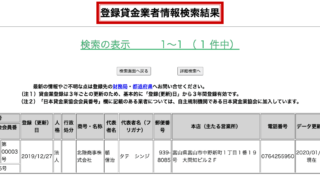

キャッシングの北陸商事株式会社(ほくりく)は、富山県富山市中野新町に本社を置く消費者金融です。 創業50年を超える老舗の消費者金融として不動産担保ローンなど数多くの融資を手掛けており、北陸地方では準大手の貸金業者として地域住民の方々から親し ...

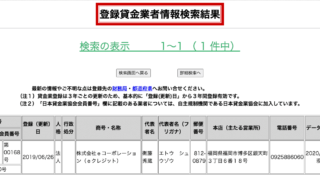

eクレジット(株式会社eコーポレーション)の口コミ・評判と審査

消費者金融eクレジットは福岡県にある株式会社eコーポレーションが運営しているキャッシングサービスのブランド名です。 消費者金融eクレジットは福岡市博多区に本社がありますが、福岡本店以外にも長崎県に2店舗(長崎市・佐世保市)、佐賀県と広島県に ...

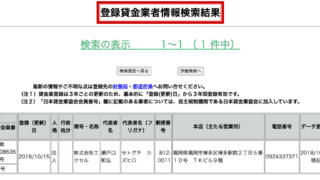

消費者金融エクセル(キャッシング)の口コミ・評判と審査

株式会社エクセルは、福岡県福岡市博多区にある消費者金融です。 博多区以外にも久留米市や北九州市に支店がありますので、福岡に住んでいる人が利用しやすい消費者金融といえます。 消費者金融エクセルは福岡を中心に営業していますが、インターネットから ...

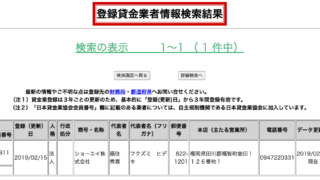

消費者金融ショーエイに関する口コミ・評判と審査

福岡県田川郡にあるショーエイ株式会社は、福岡県内に金田店と小倉店の2つの店舗を構える消費者金融です。 昭和48年の創業時は昭栄商事という会社名を名乗っていましたが、平成6年の法人化に伴い、現在のショーエイ株式会社へと変更となりました。 来店 ...

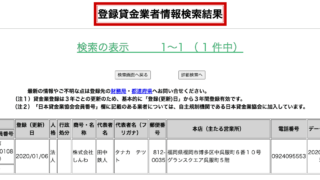

消費者金融しんわ(キャッシング)の口コミ・評判と審査

カードローン・キャッシングの株式会社しんわは、福岡県福岡市博多区に本店がある消費者金融です。「あんしんはしんわ」というキャッチフレーズでお馴染みの会社です。 昭和42年の創業当時は、「信和クレジット」という社名で信販会社を経営していましたが ...

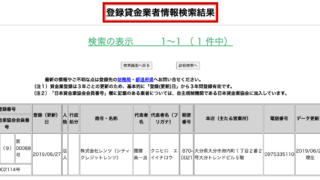

消費者金融レンツ(キャッシング)の口コミ・評判と審査

株式会社レンツ(シティクレジットレンツ)は大分県大分市にある消費者金融です。 消費者金融レンツは大分県のほかにも宮崎県と鹿児島県にも支店があり、主に南九州を中心に営業しています。 平成7年に設立してから、これまで20年以上に渡って個人・法人 ...

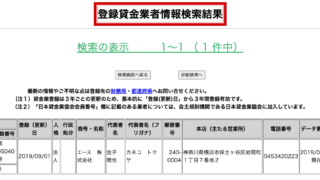

消費者金融エース株式会社に関する口コミ・評判と審査

エース株式会社は、神奈川県横浜市で貸金業を営んでいる消費者金融です。 使い道が自由なフリーローンを中心に、スイッチローン(借り換え・おまとめローン)やシングルマザーローンを取り扱っています。 エース株式会社は、自社で支援プロジェクト「未来L ...

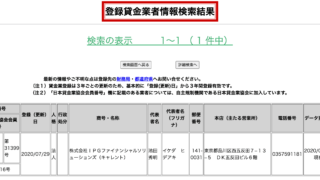

消費者金融プラン(キャッシング)の口コミ・評判と審査

有限会社プランは、大阪市浪速区難波に本社を構える消費者金融です。本社のあるなんば店に加え、梅田にも支店があります。 平成13年に設立して以来、創業20年の中堅貸金業者として地域に根差した営業を行い、さらにはラジオCMも放送していることから、 ...

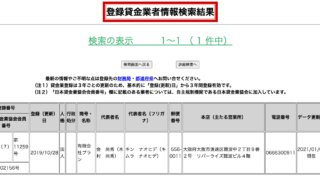

キャレントのキャッシングに関する口コミ・評判と審査

キャレント(Carent)は東京都品川区に本社を置く株式会社IPGファイナンシャルソリューションズが運営している消費者金融です。 2016年までは個人向けの融資を行っていましたが、現在では「キャレント スーパーローン」という事業資金専用のビ ...

消費者金融ニチデン(キャッシング)の口コミ・評判と審査

消費者金融のニチデンは、大阪府にある株式会社「日電社」が展開しているキャッシングのサービスです。 昭和40年に創業して以来、関西を中心に数多くの融資を手掛けている老舗の消費者金融です。 ニチデンの店舗は、大阪府の梅田店と吹田店、奈良県の奈良 ...

令和カード(旧:ご融資どっとこむ)の口コミ・評判と審査

ご融資どっとこむは東京都台東区にある消費者金融です。令和2年4月に社名を変更し、現在は令和カード株式会社となっています。 しかし、「ご融資どっとこむ」というネーミングの知名度から、社名変更後も引き続きローンの商品名として使われていますので、 ...

プランネルのキャッシングに関する口コミ・評判と審査

株式会社プランネルは東京都千代田区に本社を置く消費者金融です。 「プランネル」という会社名は、消費者金融業界の中でも大手ほどの知名度はありません。 しかし「プランネル」ではなく、「日本文化センター」という社名だったら、聞いたことがあるという ...

日本ファイナンス(キャッシング)の口コミ・評判と審査

日本ファイナンスは山口県で3店舗(宇部店・周南店・下関店)を展開する消費者金融です。インターネットからの申し込みや振込融資にも対応しているため、全国どこからでも利用することができます。 大手消費者金融ほどの知名度はありませんが、「貸金業であ ...

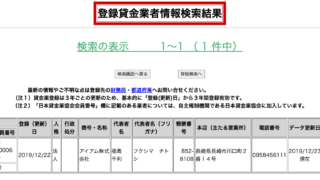

消費者金融アイアム(キャッシング)の口コミ・評判と審査

アイアム株式会社は長崎県長崎市に本社を構える消費者金融です。 昭和48年に創業して以来、地元長崎市の市民生活を応援するサポータとして、地元に密着した融資事業を行ってきました。 以前は、固定電話の権利を担保に融資する電話加入権担保も行っていま ...

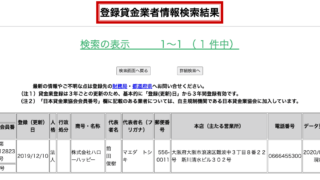

ハローハッピー(キャッシング)の口コミ・評判と審査

株式会社ハローハッピーは大阪市浪速区に本社を置く消費者金融です。2007年の設立からこれまで10年以上の融資実績があります。 支店は設けておらず、主に関西エリアを中心に営業していますが、電話やFAX、Webから申し込みができるほか、契約手続 ...

ベルーナノーティス(キャッシング)の口コミ・評判と審査

ベルーナノーティスは、埼玉県尾上市にある株式会社サンステージが運営している消費者金融事業の名称です。 設立は2002年と若い会社ですが、親会社はあのカタログ通販で有名な株式会社ベルーナ(belluna)ですから、安心して取り引きすることがで ...

消費者金融アレックスに関する口コミ・評判と審査

消費者金融のアレックスは神奈川県川崎市にあるキャッシング専門の会社です。 全国に支店や営業所はありませんが、神奈川県以外の都道府県からも申し込みができる、全国対応の消費者金融です。 公式サイトに「小さいけれど…真面目なお店です!!」とあるよ ...

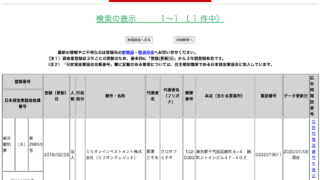

ミリオンインベストメントに関する口コミ・評判と審査

ミリオンインベストメントは東京都千代田区麹町に本社を構える消費者金融で、スピーディーな審査と融資を行ってくれます。 申し込み方法も電話のほかに、インターネットからも簡単にでき、最短2分で審査を回答してくれるため即日融資も可能です。 日本全国 ...

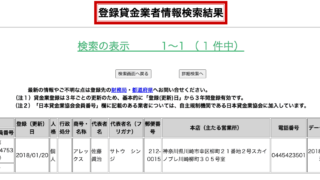

アークファイナンス(キャッシング)の口コミ・評判と審査

アークファイナンスは栃木県宇都宮市にある創業20年以上の歴史をもつ消費者金融です。 消費者金融アークファイナンスでは、主力商品でもあるフリーローンのほか、レディースローン、おまとめローン、不動産担保ローンなど複数の商品を取り扱っています。 ...

関東信販のキャッシングに関する口コミ・評判と審査

「関東信販でお金を借りたいけれど、聞いたことのない消費者金融だし、闇金でないか心配だ」 「もしかして、法外な利息を請求されたり、怖い取り立てがあるのだろうか」 「そもそも、関東信販に申し込んで審査に通過できるのか…」 関東信販は、創業から3 ...

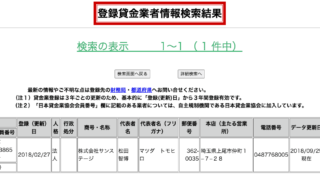

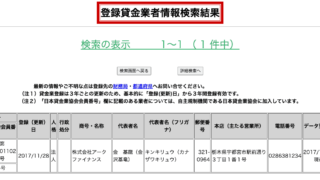

サンワフィナンシャルに関する口コミ・評判と審査

サンワフィナンシャルは、栃木県の宇都宮市に本社がある中小消費者金融です。 プロミスやアコムなどの大手消費者金融ほど有名ではないため、サンワフィナンシャルをネットで検索してもあまり口コミを見つけることができません。 そのため「闇金では?」「利 ...

消費者金融エイワ(キャッシング)の口コミ・評判と審査

消費者金融のエイワという社名を知らないという人も多いかもしれませんが、エイワは正規の貸金業者として財務局長から認可をもらって営業している中小規模の消費者金融です。 「よく知らない会社でお金を借りるのは不安だ」 「闇金とかではないの?」 確か ...

マイフィナンシア(キャッシング)の口コミ・評判と審査

マイフィナンシアは10年以上の営業実績がある東京の消費者金融です。 全国的にはまだまだ知名度が低いため、「マイフィナンシアって闇金じゃないの?」という心配の声もありますが、マイフィナンシアは日本貸金業協会に加盟する正規の消費者金融ですので安 ...

キャネットのキャッシングに関する口コミ・評判と審査

「消費者金融のキャネットは評判が良いみたいだけど本当かな?」 「他社で断られた私でもお金を借りられる?」 キャネットは、北海道に本店を構える消費者金融です。中小企業ならではの親身な対応が口コミでも評判になっており、北海道内だけではなく、全国 ...

エンゼルエンタープライズに関する口コミ・評判と審査

消費者金融のエンゼルエンタープライズは「ブラックでも融資してもらえる」という噂は本当なのでしょうか? 確かに、ブラックだからといってお金を貸してはいけないルールなんてありませんが、そもそも過去に債務を焦げつかせたことがある人にお金を貸すほど ...

グットファイナンス(キャッシング)の口コミ・評判と審査

消費者金融のグットファイナンスは、北海道に本社を構える貸金業者です。 ネット上では「グットファイナンスは闇金」といった口コミもいくつか見られますが、今回ご紹介するグットファイナンスは、闇金などではなく正規の消費者金融ですので安心してください ...

沖縄金融オールスターに関する口コミ・評判と審査

沖縄県に本社を構える消費者金融のオールスターは、地域密着型の貸金業者です。 個人経営の街金らしく融資の間口が広いため、ブラックや債務整理中の方からの申し込みでも心良く受け付けをしてくれます。 しかし、だからといってオールスターは誰でも通過で ...

キャッシングエニーのローンに関する口コミ・評判と審査

キャッシングエニー(Any)は、東京都台東区に本店を構える株式会社Anyが運営しているキャッシングローンのサービス名です。 全国対応の振込みローン(1day ダイレクトローン)や、おまとめローンなどの個人向け融資を得意とする中小消費者金融と ...

ユニーファイナンス(キャッシング)の口コミ・評判と審査

ユニーファイナンスは愛知県名古屋市に本社を置く中小消費者金融です。 消費者金融のユニーファイナンスは、無担保ローンのほか、不動産担保ローン、事業者ローン(ビジネスローン)など、複数の商品を取り扱っている総合ファイナンス企業です。 ユニーファ ...

スカイオフィス(キャッシング)の口コミ・評判と審査

株式会社スカイオフィス(旧ニッセイキャッシング)は福岡県博多区に本社を置く中小消費者金融です。 消費者金融スカイオフィスは他社で審査落ち(否決)された方でも柔軟に対応してくれる福岡県で人気のあるキャッシング・ローンであり、口コミ投稿や掲示板 ...

アルコシステム(キャッシング)の口コミ・評判と審査

株式会社アルコシステムは、兵庫県姫路市立町に本社がある中小企業の消費者金融です。 創業から30年以上もの歴史があり、振込キャッシングの老舗として地域の方々からも親しまれています。 アルコシステムのキャッシング・ローンは連帯保証人がいらない、 ...

ダイレクトワン(カードローン)の審査とメリット・デメリット

静岡県掛川市に本店を置くスルガ銀行グループのダイレクトワン(DIRECT ONE)株式会社は、急な出費にも安心なキャッシング・カードローンを取り扱っている人気の中小消費者金融です。 消費者金融ダイレクトワンのキャッシング・カードローンは口コ ...

ライフティのカードローンに関する口コミ・評判と審査

公式キャラクター「たっちぃくん」でお馴染みの消費者金融ライフティ(RYFETY)は、キャッシングローンサービスを提供している東京の貸金業者です。 消費者金融ライフティは他社にはない独自の審査基準、融資スピード、高い初回融資額で業界上位を目指 ...

消費者金融フタバ(キャッシング)の口コミ・評判と審査

「急な入り用で早急にお金が必要になった」「次の給料日まで生活費が苦しい」 日々の生活を送っていると、普段はきちんとお金の管理をしていても不意に「あれっ?お金が足りない」なんて焦ることがありますよね。 そんなときは、キャッシングのフタバで借入 ...

オリックス・クレジット「VIPローンカード」の審査の流れと審査基準

オリックス・クレジット(株)のキャッシングサービスのひとつ「VIPローンカード」は、使い道が自由な個人向けカードローンです。 VIPローンカードを利用するためには所定の審査を通過しなければいけませんが、オリックス・クレジットは消費者金融です ...

消費者金融セントラル(カードローン)の口コミ・評判と審査

カードローン・キャッシングの消費者金融セントラルをご存じでしょうか?近年、都心部を中心に事業エリアを拡大し、全国展開している今最も勢いのある中堅の消費者金融です。 街金とよばれる中小規模の消費者金融の取引方法は、主に銀行振込がメインのため、 ...

消費者金融アローのキャッシング審査と在籍確認・即日融資

キャッシング・消費者金融アローは大手消費者金融のアコム、プロミス、アイフルほどの全国的な知名度は高くありませんが、地域問わずインターネットから24時間お申し込みが可能です。 消費者金融アローは、過去に自己破産や債務整理をされた方でも親身にな ...

フクホーのキャッシング審査と即日融資・在籍確認・土日対応

他社で審査落ちしてしまった方から「神」ともよばれているキャッシング・消費者金融のフクホーについてご紹介します。 「大手消費者金融の審査に落ちた」「ブラックだけど諦めきれない」、そのような方でも消費者金融のフクホーなら借りられる可能性がありま ...

レディースフタバの審査とメリット・デメリット

レディースキャッシングのレディースフタバは女性向けのキャッシングサービスです。 「消費者金融にて他社での借入れが4社以内の方が対象」と公式にもあるように、多重債務でお困りの方や、他社からの借入れが原因でなかなか審査に通らないといった方でも、 ...